L/C At Sight Là Gì? Tìm Hiểu Về Thư Tín Dụng Trả Ngay

Trong thanh toán quốc tế L/C At Sight được nhiều doanh nghiệp lựa chọn khi đàm phán và ký kết hợp đồng ngoại thương. Thư tín dụng thanh toán ngay mang đến nhiều lợi ích cho doanh nghiệp, đặc biệt là trong giao dịch xuất nhập khẩu.

Bài viết dưới đây Dân ngoại thương sẽ giúp bạn hiểu L/C At Sight Là Gì? Và những lưu ý chi tiết về loại thư tín dụng này.

1. Thanh toán L/C At Sight là gì?

L/C At sight – thư tín dụng trả ngay. Là loại L/C mà bên xuất khẩu sẽ nhận được thanh toán trong khoảng thời gian 4 ngày làm việc sau khi xuất trình các chứng từ phù hợp với các điều khoản đã quy định trong L/C.

Để thanh toán hình thức trả ngay, người xuất khẩu sẽ ký phát hối phiếu trả ngay để yêu cầu thanh toán.

Đây là hình thức thanh toán có tính an toàn cao cho người bán vì người bán sẽ được nhận tiền ngay khi người mua chưa nhận được hàng.

2. Irrevocable L/C At Sight là gì?

Là loại thư tín dụng chỉ được điều chỉnh hay hủy bỏ khi được sự đồng ý của tất cả các bên liên quan (người yêu cầu, ngân hàng mở L/C và người thụ hưởng L/C).

»»» Review Khóa Học Xuất Nhập Khẩu Online Ở Đâu Tốt Nhất

L/C không thể hủy ngang là cam kết thanh toán của ngân hàng phát hành L/C đối với người thụ hưởng. Vì vậy, đây là loại L/C cơ bản nhất, áp dụng rộng rãi nhất trong thanh toán quốc tế.

3. Thời hạn thanh toán L/C At Sight?

Khi mở L/C trả ngay người bán sẽ yêu cầu mở thư tín dụng không hủy ngang, theo điều kiện trong thư tín dụng này ngay khi người bán hoàn thành nghĩa vụ giao hàng lên tàu cho người mua hàng tại cảng đi sẽ xuất trình bộ chứng từ phù hợp với các yêu cầu của ngân hàng phát hành L/C là có thể nhận được tiền.

Người xuất khẩu sẽ ký phát hối phiếu trả ngay hoặc không ký phát để yêu cầu thanh toán.

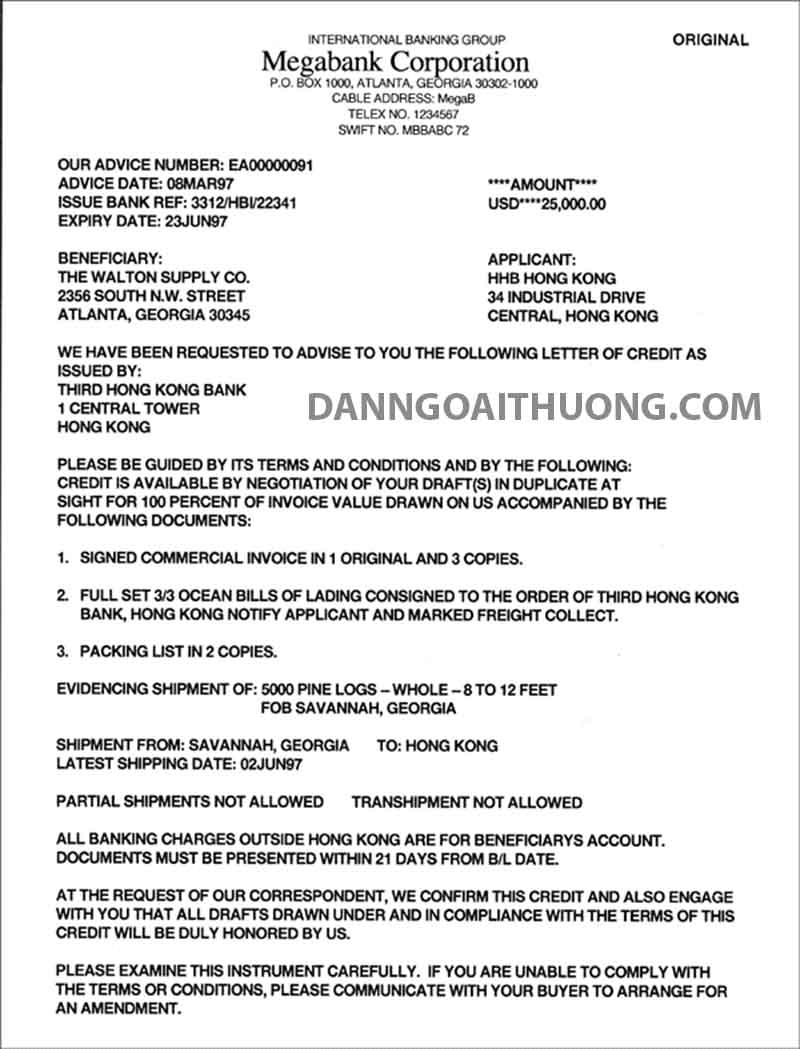

4. Mẫu L/C At Sight

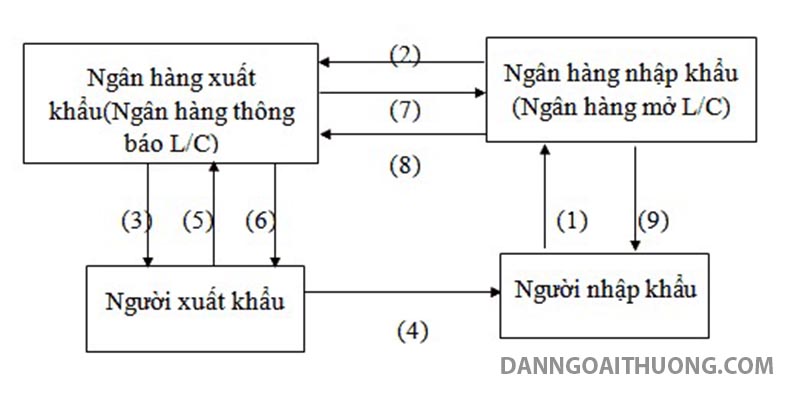

5. Quy trình thanh toán L/C At Sight

Quy trình thanh toán L/C thực hiện theo các bước dưới đây:

Sau khi 2 bên tiến hành ký hợp đồng mua bán thì bên nhập khẩu căn cứ nội dung hợp đồng để tiến hành mở thư tín dụng:

-

- Bên nhập khẩu yêu cầu ngân hàng bên mình phát hành L/C cho bên xuất khẩu

- Ngân hàng lập L/C, thông báo thư tín dụng đã mở và gửi bản gốc L/C cho ngân hàng đại lý bên xuất khẩu

- Ngân hàng bên xuất khẩu kiểm tra sự trùng khớp của nội dung trên L/C với các điều kiện trên hợp đồng và gửi bản gốc LC cùng đề nghị xác nhận tới bên xuất khẩu

- Bên xuất khẩu chấp nhận L/C, thực hiện giao hàng

- Bên xuất khẩu hoàn thiện bộ chứng từ theo yêu cầu của L/C và gửi thông qua Nnân hàng thông báo tới ngân hàng lập L/C và đề nghị thanh toán

- Ngân hàng lập L/C kiểm tra bộ chứng từ có hợp lệ hay không, nếu có sẽ tiến hành thanh toán cho bên xuất khẩu, nếu không sẽ từ chối thanh toán và trả lại bộ chứng từ cho bên xuất khẩu.

- Ngân hàng lập L/C yêu cầu bên nhập khẩu thanh toán và gửi bộ chứng từ gốc cho bên nhập khẩu sau khi đã nhận thanh toán

- Bên nhập khẩu kiểm tra bộ chứng từ, nếu chính xác sẽ tiến hành thanh toán, nếu không thì được phép từ chối thanh toán.

6. So sánh LC At Sight và LC Upas

UPAS L/C (Usance paid at sight Letter of credit – Thư tín dụng trả chậm có thể thanh toán ngay), nghĩa là người xuất khẩu có thể được thanh toán tiền ngay bằng việc ứng vốn từ ngân hàng, còn lãi suất ngân hàng do người nhập khẩu thanh toán.

»»» Review Ngành Logistics Và Quản Lý Chuỗi Cung Ứng

Hình thức thanh toán Upas L/C phát hành theo mong muốn của người bán.

Khác với L/C At Sight, sau khi ngân hàng lập L/C nhận chứng từ hợp lệ của người bán sẽ tiến hành thanh toán luôn cho người bán. 60 ngày khi tới thời hạn thanh toán, người nhập khẩu trả tiền cho ngân hàng (số tiền ngân hàng đã trả trước cho người xuất khẩu cùng tiền lãi). Thời hạn trả chậm tối đa 12 tháng.

Nếu với L/C At Sight, người bán là người hưởng lợi thì Upas L/C tất cả các bên đều có thể hưởng lợi.

-

- Người nhập khẩu mua được hàng trả chậm với chi phí hợp lý.

- Người xuất khẩu sẽ được thanh toán tiền ngay mà không phải trả bất kỳ khoản phí nào.

- Người mở L/C có thể tuỳ theo nhu cầu và khả năng trả nợ trong khoảng 90 – 180 ngày, có thể mua hàng với giá thấp hơn, như vậy thuế nhập khẩu phải trả cũng thấp hơn.

- Ngân hàng phát hành được hưởng lợi từ giao dịch không cần bỏ vốn và có thể hưởng lợi từ chênh lệch lãi suất giữa lãi suất của ngân hàng được chỉ định và lãi suất áp dụng đối với khách hàng của ngân hàng.

Qua những phân tích trên đây, có thể thấy L/C At sight là hình thức thanh toán có lợi cho bên bán và Upas L/C cũng mang đến lợi ích cho nhiều bên khác nhau cùng với quy trình thanh toán của hai phương thức này hỗ trợ các bạn trong quá trình thực hiện nghiệp vụ.

Bài viết trên đây đã tổng hợp những thông tin đầy đủ nhất về L/C At Sight, hi vọng có thể giúp các bạn hiểu rõ cách thức thanh toán và sử dụng hiệu quả nhất.

Xem thêm:

- Commercial Invoice Là Gì? Mẫu Commercial Invoice Và Cách Lập

- 2 Cách Tạo Mục Lục Trong Word Đúng Chuẩn Sinh Viên Cần Biết

- Bộ Chứng Từ Thanh Toán Quốc Tế Gồm Những Gì?

- Ngành xuất nhập khẩu học trường nào? ra làm gì?